INfluencia : les résultats 2022 de l’Observatoire de l’e-Pub étaient très attendus. Que retenir de cette année « bipolaire » avec un deuxième semestre en forte décélération et même un léger retrait du trio Google-Meta-Amazon ?

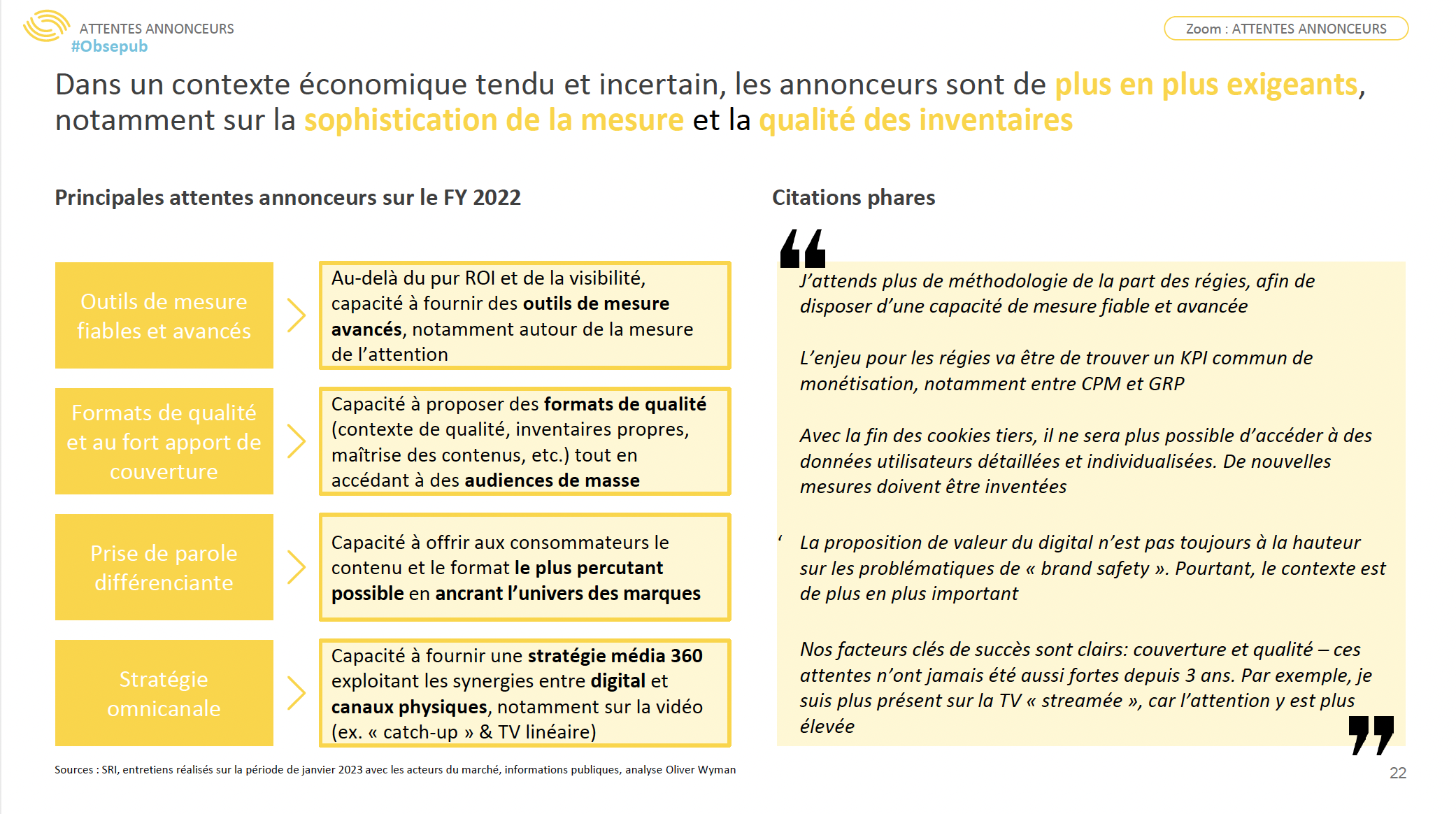

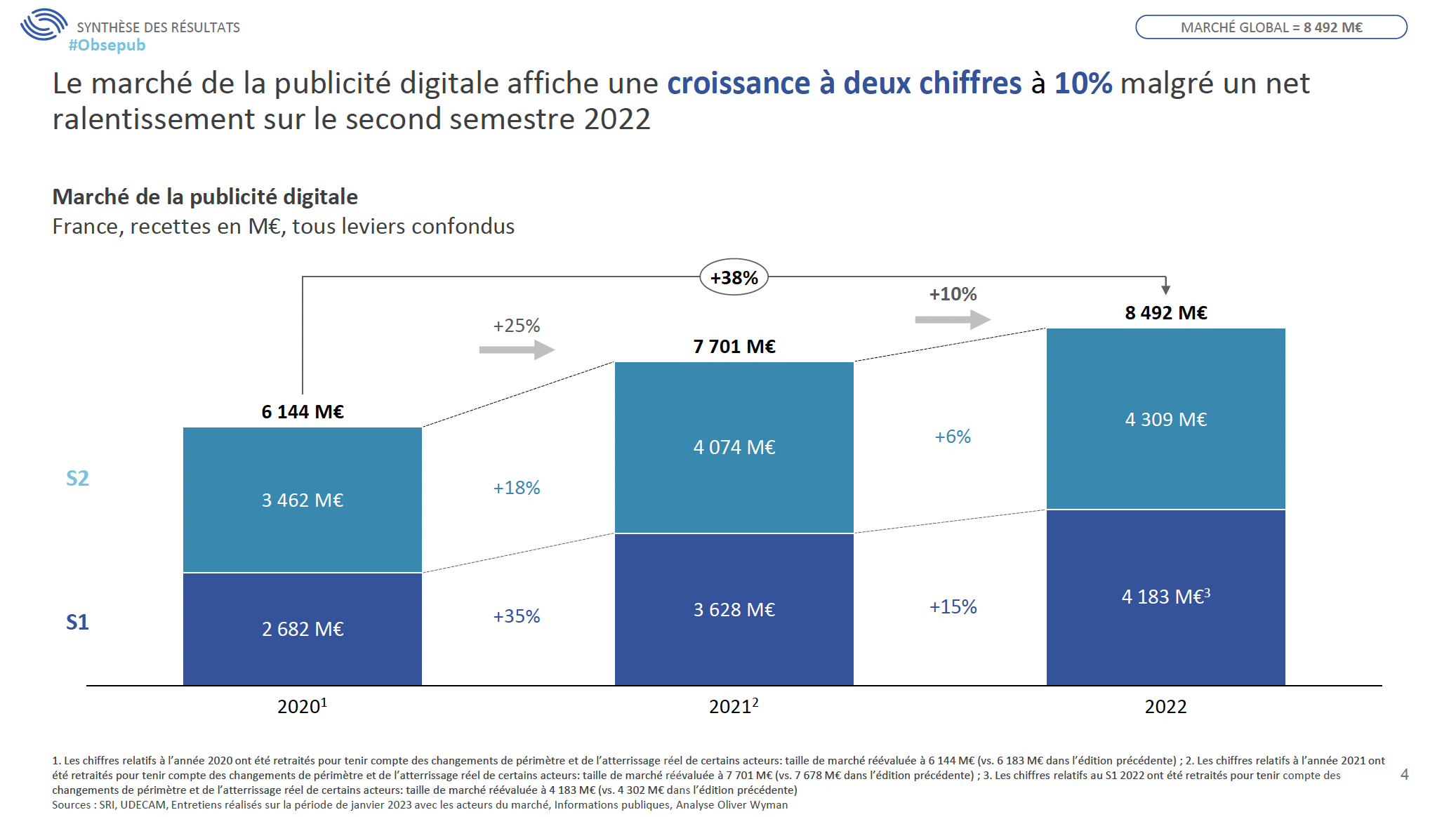

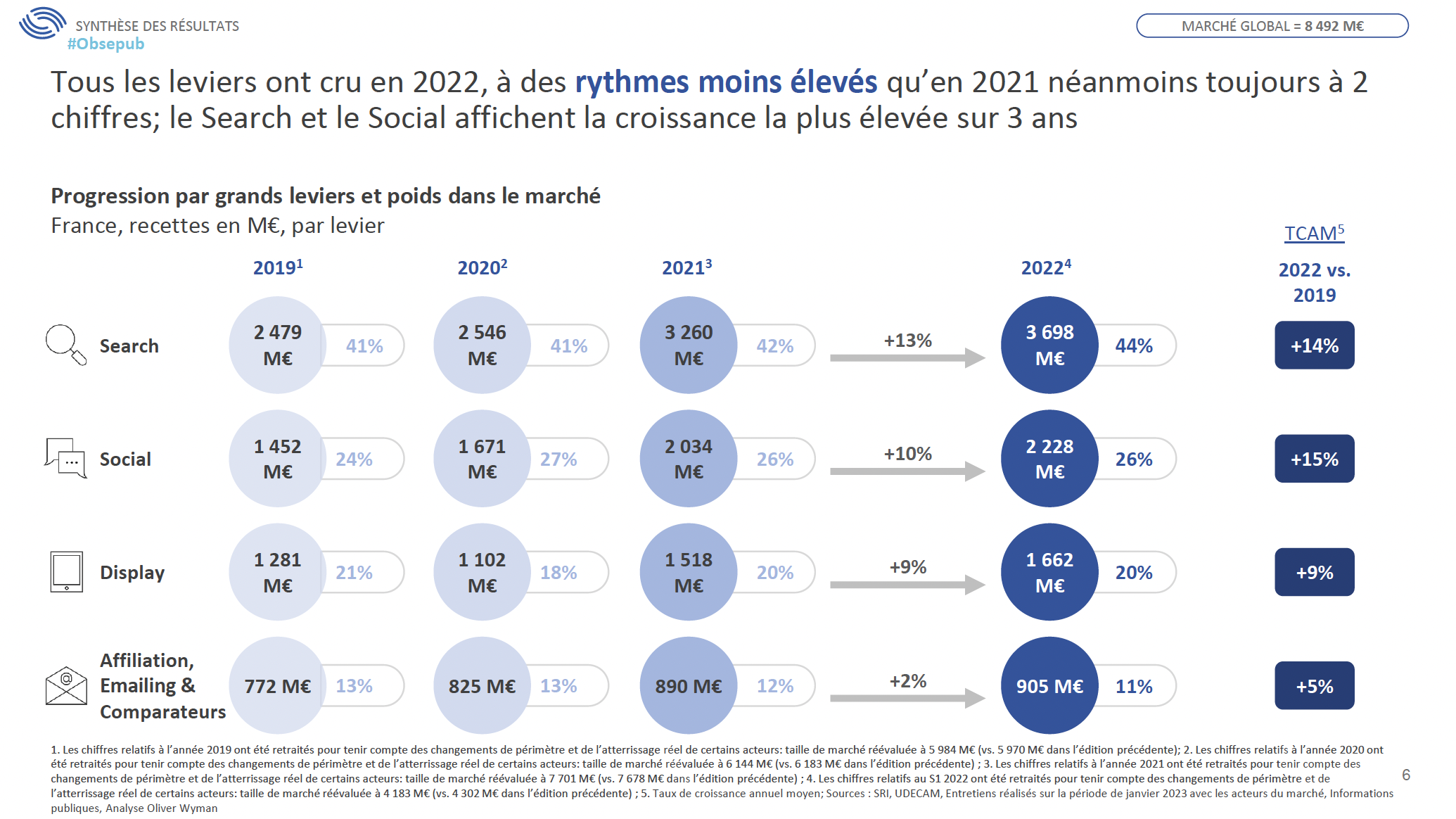

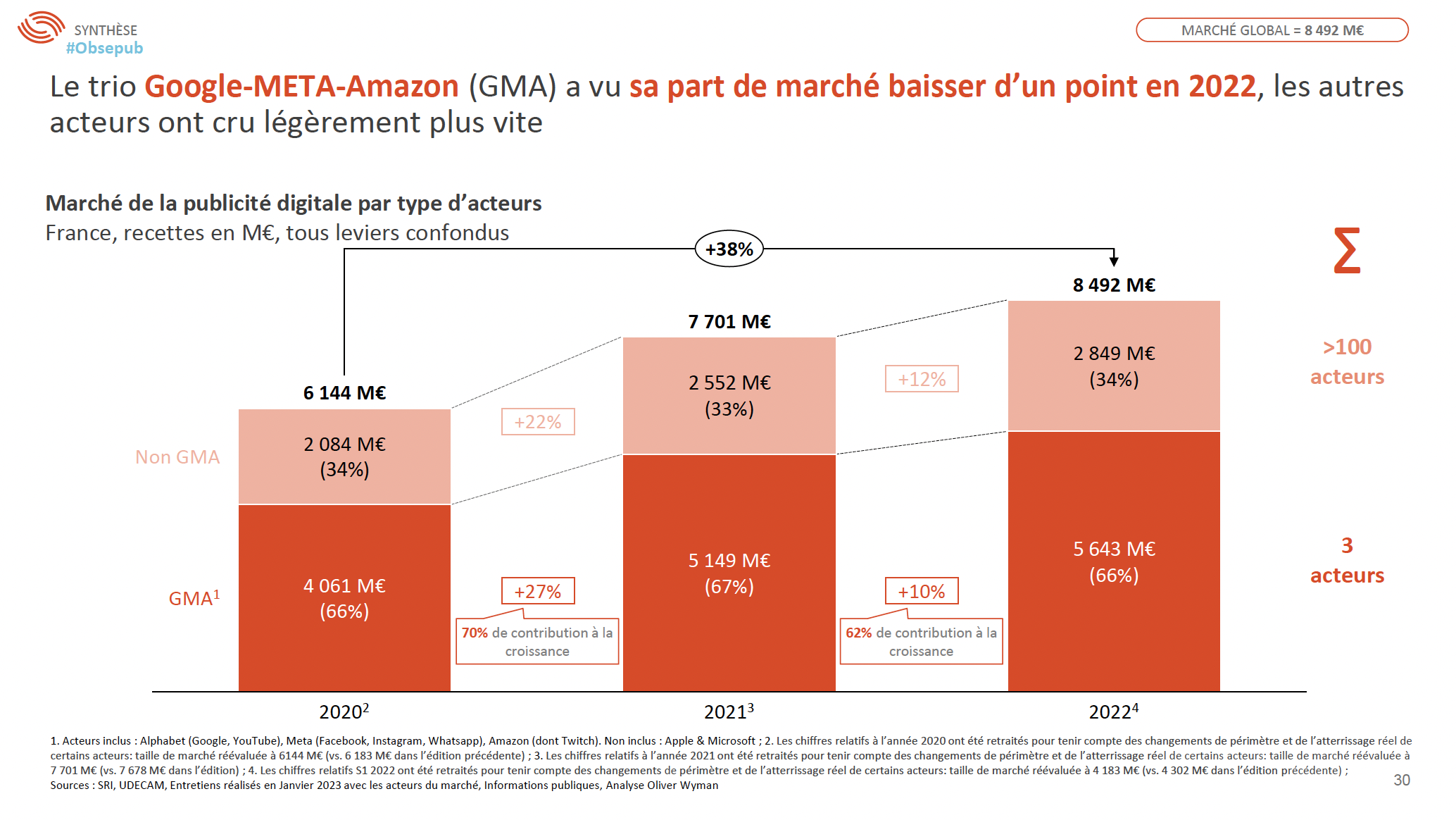

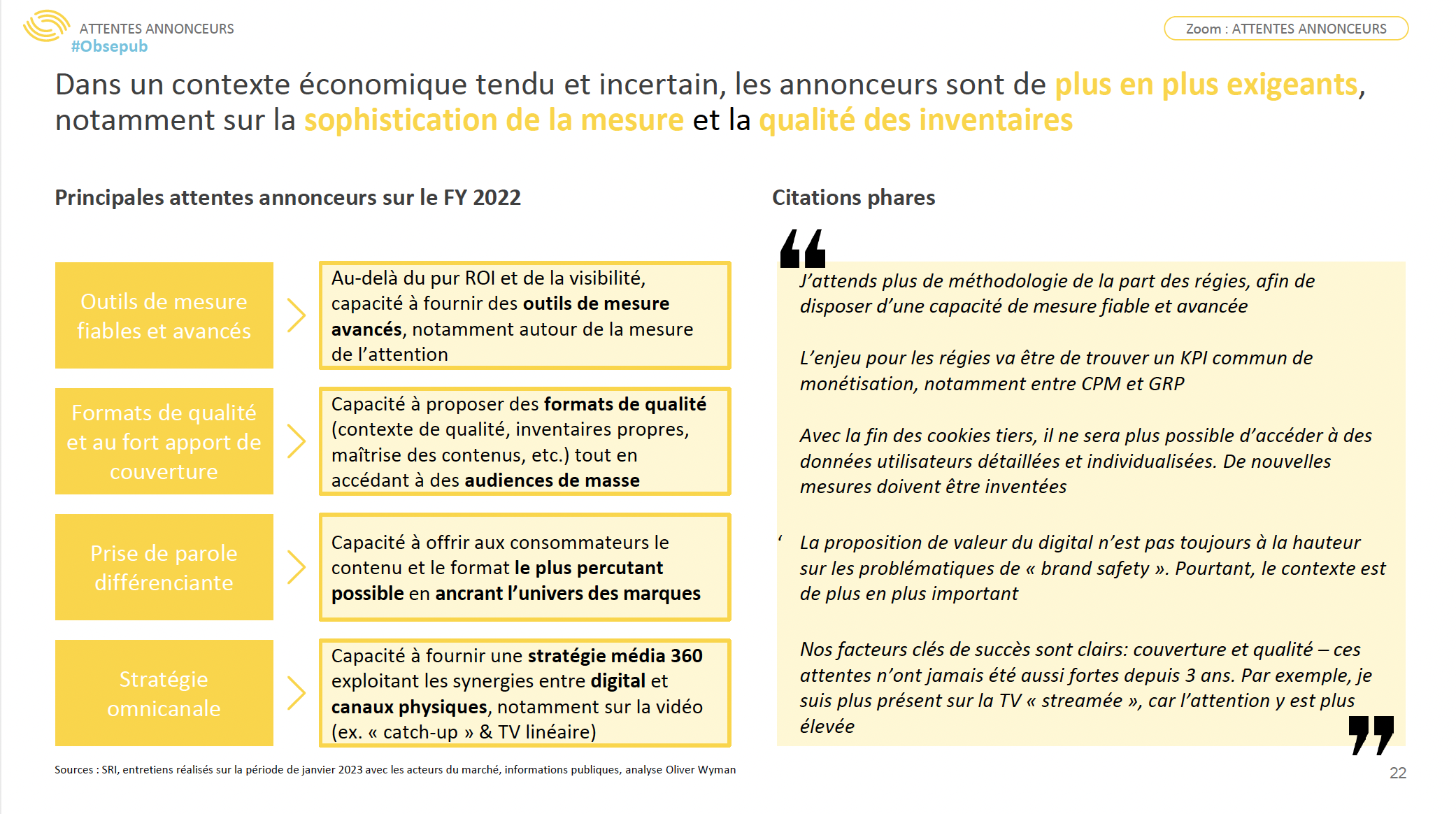

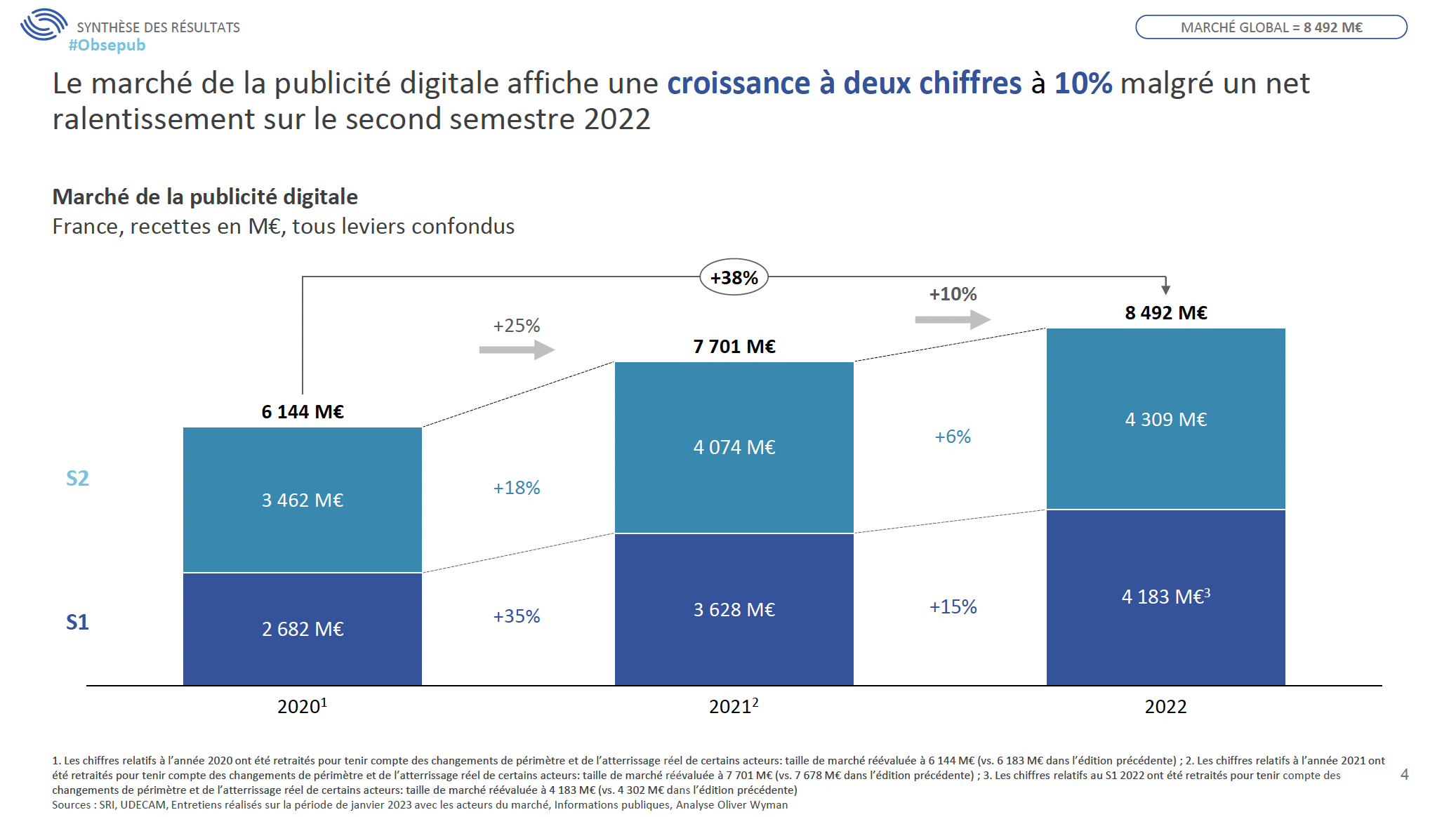

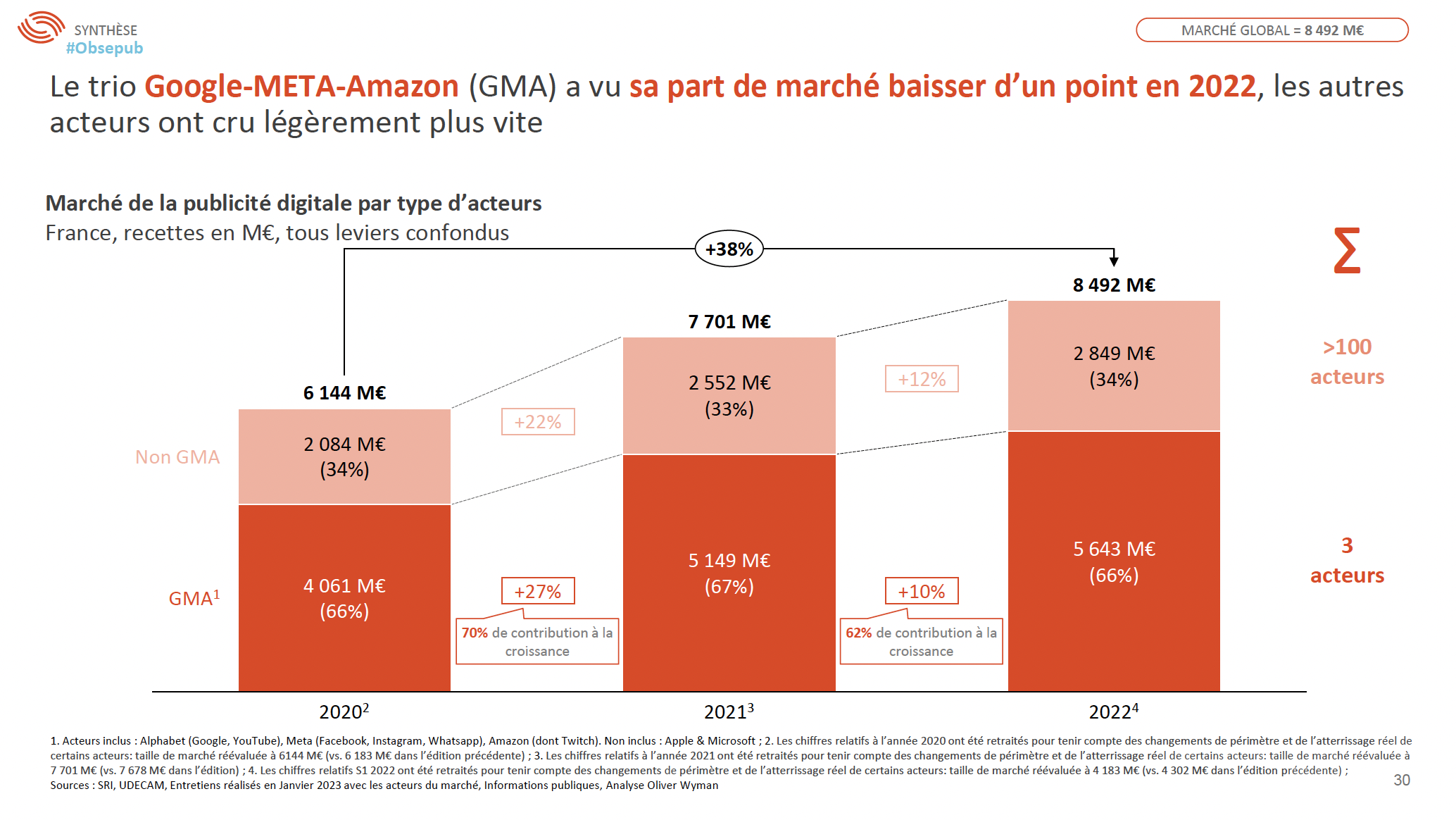

Sylvia Tassan Toffola : malgré une décroissance clairement plus forte que prévue au deuxième semestre, le marché de la publicité digitale reste en croissance de 10 % en 2022 à 8,492 milliards d’euros et a gagné 2,5 milliards d’euros depuis 2019. Cela remet le digital dans une perspective plus globale du marché publicitaire, dans un contexte de ralentissement de l’économie, d’inflation, de tensions géopolitiques…. Par rapport aux années précédentes, la croissance s’appuie sur des drivers plus clairs que les années précédentes qui vont inciter les marques à prioriser les environnements où elles pourront développer de la performance, privilégier des contextes de qualité et faire valoir leurs attentes légitimes pour plus de transparence et des mesures agnostiques. La légère baisse observée sur la part de marché des pure-players internationaux reste encore un signal faible. Cela traduit à la fois un retour à la vraie vie pour ces acteurs qui sont eux aussi confrontés aux contextes que les acteurs traditionnels traversent depuis plusieurs années. Il faut aussi y voir l’expression d’un rapport de forces entre eux. En parallèle, on voit une belle capacité de rebond des acteurs français.

IN : certains secteurs, notamment le retail media, restent en effet très dynamiques…

Jean-Baptiste Rouet : la crise sanitaire a accéléré la nécessité pour les marques vendues par les distributeurs de recréer du lien avec le consommateur et de développer une autre façon de vendre leurs produits pour ne pas dépendre à 100 % des retailers. Beaucoup d’annonceurs s’appuient sur leurs assets digitaux. Le retail media les aide à le faire mais reste un petit inventaire. La 1st party data dans le retail repose sur les cartes de fidélité avec opt-in qu’il faut transformer en 3rd party data pour pouvoir les activer. Il y a aussi beaucoup d’argent qui passe sur l’extension d’audience. De ce point de vue, la possibilité d’avoir désormais un ID telco assez puissant et indépendant des stratégies des gate keepers est une excellente nouvelle.

IN : comment interpréter le net ralentissement du programmatique, qui reste majoritaire, alors que le gré à gré se porte très bien ?

J-B. R. : cela relève à la fois d’éléments pragmatiques de stratégies d’investissement et de performance média. Le poids des agences est très fort dans le display. Comme le deuxième semestre a été compliqué et que la vidéo pèse assez lourd sur ce segment, les gros annonceurs qui font de la télé ont essayé de sécuriser leurs engagements financiers avec les régies, notamment pour bénéficier des meilleurs coûts GRP, et les agences. En faisant du gré à gré, 100 % du budget est investi chez l’éditeur, avec du garanti, des emplacements premium. Ce mode de commercialisation est aussi très important pour le luxe, avec des exclusivités de pages qu’on ne peut pas servir en programmatique. C’est aussi le signe d’une problématique de ressources humaines pour pouvoir servir les besoins du programmatique, qui nécessite d’engager six fois plus de temps et ressources que le gré à gré.

IN : quels seront les défis pour le marché dans les prochains mois ?

S. T. T. : l’instabilité juridique, la course à l’innovation, la sobriété numérique… doivent favoriser une reconnaissance de la valeur, ce qui interviendra avec la mesure cross-médias attendue en 2024, la définition de l’attention, la valorisation des contextes de diffusion avec l’expertise des régies pour proposer des circuits plus courts. Nous pourrons aussi nous appuyer sur davantage d’indicateurs partagés comme la mesure de l’empreinte carbone des campagnes, avec les travaux menés au SRI et poursuivis avec l’Alliance Digitale et les experts du marché.

Les grands enseignements de l’année 2022

La conjoncture économique, qui n’a cessé de se tendre tout au long de l’année, a affecté le marché de la publicité digitale qui a connu un net ralentissement au deuxième semestre de 2022, tout en gardant une croissance à deux chiffres (+10,3 %) à 8,492 milliards d’euros. En 2022, plusieurs secteurs annonceurs ont connu un deuxième semestre difficile (automobile, énergie, alimentaire…) alors que « la culture, le travel, le tourisme et les loisirs sont très bien repartis », a noté Emmanuel Amiot, associé Communication, Media, et Technology chez Oliver Wyman. Les PME ont commencé à souffrir.

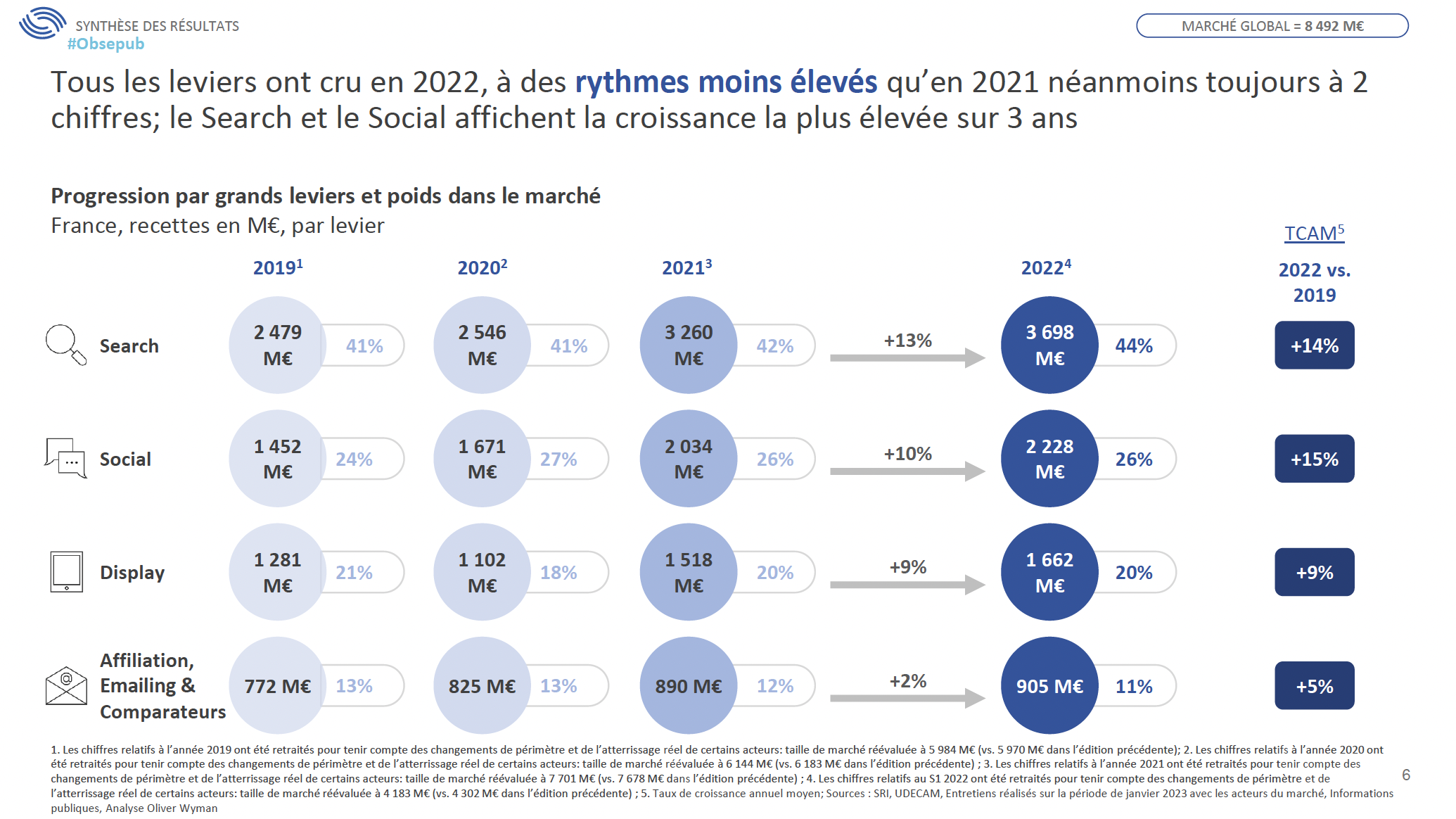

Si le search et le social affichent la croissance la plus élevée sur trois ans, la situation se tend pour le display qui conserve sa part de marché à 20 % et affiche des recettes en hausse de 9 % (1,662 Md€) mais connaît un deuxième semestre en faible croissance (+2 %). Sur ce segment, la vidéo a très bien fonctionné (+11 % en 2022 à 809 M€), sa dynamique est plus modérée que sur les périodes précédentes (+54 % en 2021). Toujours très majoritairement portée par l’instream, qui représente 90 % de ses recettes, la vidéo gagne un point de part de marché dans le display (49 %).

En 2022, l’audio digital a de nouveau affiché une forte croissance (+53 % à 73 M€), avec des recettes assez équilibrées en provenance des différents acteurs : 32 M€ pour les plateformes de streaming (+69 %), 21 M€ pour les régies de radios (+20 %) et 20 M€ issus des régies généralistes et des réseaux publicitaires (+79 %).

Le retail media, est un des leviers sur lesquels les annonceurs ont beaucoup misé en 2022, affiche une croissance de 30 % à 887 M€. Ses revenus se répartissent pour 558 M€ entre le retail search (+39 %) et pour 328 M€ sur le retail display (+17 %).

Plusieurs nouvelles évolutions sont à noter dans le bilan 2022. Pour la première fois, le programmatique recule dans le total display (hors OPS), sa part passant de 63 % en 2021 à 59 % en 2022. Au-delà des questions de ressources que ce mode de commercialisation nécessite d’engager, une part du ralentissement peut être attribué aux PME qui l’utilisaient beaucoup dans une logique de longue traine et qui ont réduit leurs investissements. Pour la première fois également, le poids du trio Google-Meta-Amazon s’est tassé, perdant 1 point de part de marché sur un an, restant toutefois à 66 %. Les acteurs européens se stabilisent à 23 %.

Les prévisions pour 2023 tablent sur une croissance du marché de la publicité digitale de 6 %, qui passerait ainsi à 9 Md€.

Autre première, cette fois sur un volet quali : l’Observatoire de le-Pub a mené des entretiens auprès des annonceurs pour mieux comprendre leurs attentes.