D’ici à la fin mai, après que M6+ aura été effectivement lancés, TF1+ et la plateforme française de RTL Group mettront à elles deux plusieurs centaines de films à la disposition du public, autant de séries, un nombre à peu près équivalent de dessins animés, et le meilleur de leurs programmes d’information ou de divertissement. Et le nombre a toutes les chances de se voir encore augmenté lorsque France Télévisions lancera, à l’automne, la nouvelle version de france.tv.

Au final, et en l’espace d’une année, l’offre de streaming accessible gratuitement aura radicalement changé de dimension, et la capacité du public à y accéder sera tout autant transformée : M6 dans quelques semaines, comme TF1 depuis le mois de janvier sera accessible sur les smart TV et sur l’ensemble des écrans connectés.

Les streamers mondiaux n’ont pas de raison de s’en réjouir.

Face à des applications accessibles sans abonnement, aux catalogues plus fournis et ayant pris le virage de l’hyperdistribution, il leur sera sans doute plus difficile, d’abord, de convaincre les 40 % de Français qui ne sont encore clients d’aucun service de SVoD. Sauf à accepter une dégradation du montant perçu par abonné pour continuer à faire progresser leur pénétration, en s’intégrant à des offres packagées (le bundle Carrefour Plus / Netflix ou la brochette de plateformes associées à la nouvelle box de Free, par exemple, ces dernières semaines) et, dans tous les cas, au travers de leurs forfaits avec publicité commercialisés entre 6 et 7 € par mois plutôt qu’avec leurs formules premium.

Le champion Netflix indiquait ainsi lors de la présentation de ses résultats annuels que son offre avec publicité pesait désormais pour la moitié de ses nouveaux abonnés.

Le constat ne serait pas alarmant, s’il se traduisait dans les comptes des streamers par un simple jeu de vases communicants, les revenus tirés des annonceurs compensant la baisse de la contribution des abonnés.

Mais c’est bien cette correspondance que la montée en puissance des plateformes de BVoD vient menacer. De leur attractivité renforcée, les éditeurs de ces dernières attendent naturellement un usage renforcé. Nicolas de Tavernost et David Larramendy prévoient par exemple que le volume d’heures visionnées sur M6+ soit le double en 2028 de ce qu’il était en 2023 pour 6Play (un milliard d’heures vues vs 518 millions en 2023). Or le temps quotidien consacré à la vidéo n’est pas extensible à merci. En France, il a même diminué d’un peu plus de 10 minutes en 2023, par rapport à 2022, d’après Médiamétrie, et d’autres encore – YouTube, TikTok, Instagram, Pluto TV, Samsung TV Plus… – viennent le disputer.

Au final, le risque est bien que les minutes supplémentaires passées à visionner films ou séries sur TF1+, M6+ ou france.tv se traduisent, par une baisse symétrique de la durée de fréquentation des plateformes de SVoD. Entre le 8 janvier (date de lancement de TF1+) et le 28 février 2024, le nombre de SVodistes recensés par Médiamétrie a en tout cas diminué de 11 %, et le nombre de programmes qu’ils ont visionnés sur les plateformes payantes a reculé de manière équivalente.

Or moins d’utilisateurs, et pour des durées plus courtes, c’est au final moins d’inventaire à commercialiser auprès des annonceurs pour faire progresser les revenus de publicité. Et moins d’utilisation d’un service payant, c’est à court ou moyen terme une forte probabilité d’en résilier l’abonnement, et une menace équivalente sur les recettes d’abonnement.

C’est peut-être en se concentrant séparément sur leur cœur de métier que TF1, M6 et France Télévisions parviendront demain à déstabiliser les plateformes, alors que leur initiative commune dans le payant, Salto, n’y était pas arrivé hier.

INfluencia est heureuse de vous faire partager la synthèse de l’Insight NPA de la semaine et vous propose une offre exclusive en partenariat avec NPA Conseil : -30% sur « Insight NPA » de cette semaine (soit 525 € au lieu de 750 €). Insight NPA est l’outil de veille et d’aide à la décision référent pour les acteurs des marchés médias, Télécoms et Numérique.

Suite à votre achat, votre document pdf « Insight NPA » vous sera envoyé par e-mail dans un délai de 48h. Découvrez le sommaire de la publication de cette semaine :

M6+ sera lancé au mois de mai avec 10 000 heures de programmes exclusifs

Nicolas de Tavernost, président du directoire du Groupe M6, Henri de Fontaines, directeur de la stratégie, de la transformation et du développement, Jonas Engwall, CEO de BedRock, Guillaume Charles, directeur général des antennes et contenus… (

Lire la suite)

BVoD : 6Play surperforme sur les cibles commerciales (25/49 ans et 25/49 ans)

En attendant l’arrivée sur le marché de M6+, le Baromètre des Usages Audiovisuels NPA Conseil / Harris Interactive

[1] permet de mesurer les niveaux de couverture hebdomadaires de 6Play, sur un certain nombre de cibles-clé. La couverture hebdomadaire de la plateforme atteint… (

Lire la suite)

Les plateformes de BVoD font gagner quatre points de couverture en semaine à la télévision

La présentation de M6+, deux mois après le lancement de TF1+, et alors que France Télévisions a annoncé pour l’automne l’arrivée d’une nouvelle version de france.tv, confirme, s’il en était besoin, que la plateformisation… (

Lire la suite)

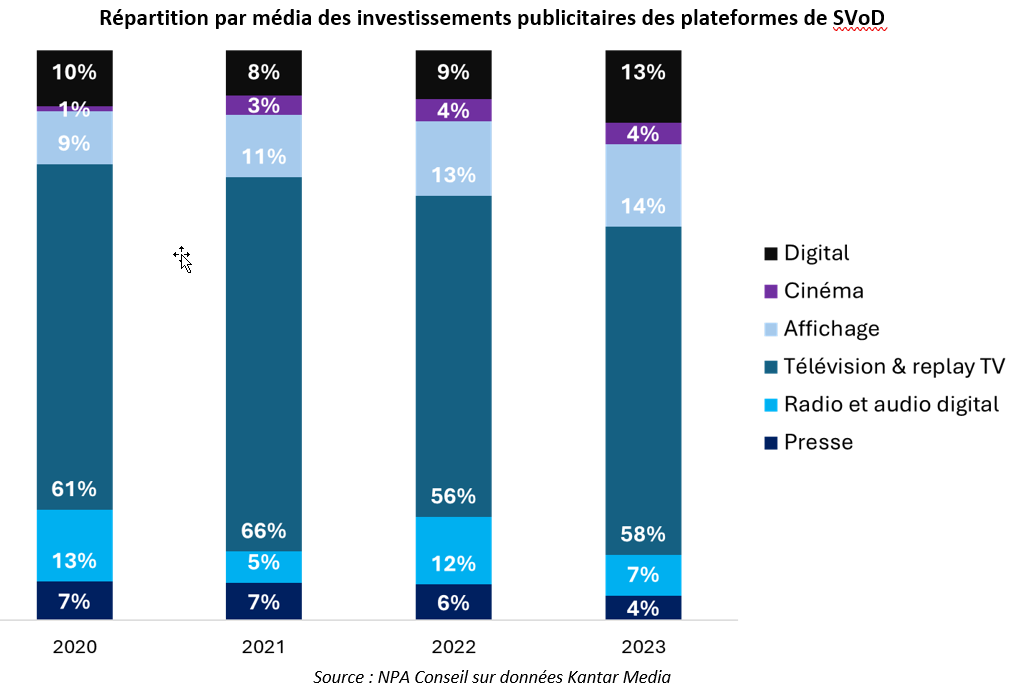

[INSIGHT NPA] Les leaders de la SVoD ont réduit de 16 % leurs dépenses de publicité en 2023

Les données de la pige publicitaire Kantar Media permet de quantifier l’effort de réduction des dépenses de publicité annoncé par les plateformes de SVoD, en vue d’aider à la rentabilisation des activités D2C. En 2023, les dépenses de publicité cumulées… (

lire la suite)

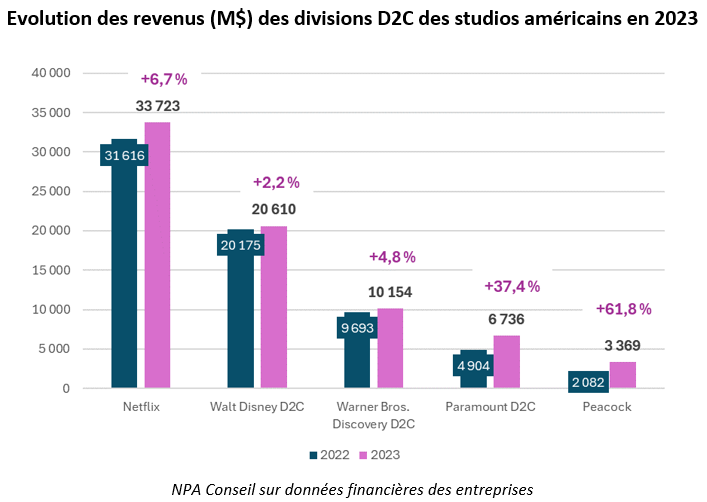

Bilan de la SVoD premium en 2023 : des recrutements nets divisés par deux mais des pertes inférieures de 5 Mds$ par rapport à 2022

L’ensemble des studios américains ont désormais publié leurs résultats financiers pour l’année 2023, permettant de comparer les performances de leurs activités Direct-to-Consumer. Du côté des streamers, les comptes d’Amazon et d’Apple ne permettant pas… (

lire la suite)

SVoD: le taux de churn a triplé aux Etats-Unis entre 2019 et 2023 (étude Antenna)

Antenna, la société spécialisée dans le suivi des prises d’abonnements à la SVoD aux Etats-Unis a publié une étude sur l’évolution des abonnements à la SVoD premium auprès de 9 services représentatifs américains (Discovery, Starz, Apple TV+, Max, Peacok, Disney+, Paramount+, Hulu, Netflix). Elle fait état d’un nombre total d’abonnements… (

lire la suite)

Les obligations issues du règlement sur les marchés numériques (Digital Market Act, dit « DMA ») applicables dès le 6 mars 2024

Le DMA vise à mieux encadrer les activités économiques des plus grandes plateformes. Ces grandes entreprises sont qualifiées par la Commission de «

contrôleurs d’accès » pour indiquer qu’elles sont devenues des passages obligés afin de bénéficier des avantages d’internet… (

lire la suite)

![]()

![]()